威海市商业银行:数智驱动——创新手机银行智慧营销新生态

在国家鼓励金融科技创新的背景下,传统银行与互联网巨头及新兴金融科技公司之间的竞争愈发激烈,金融机构纷纷进行数智化转型。根据中国互联网信息中心的数据,截至2023年末,我国移动互联网用户数已突破10亿,其中超过70%的用户习惯通过手机进行金融交易,手机银行已成为提升用户体验和数字化营销的关键工具,各家银行在手机银行的创新升级中寻求新的营销增长点。

面对日趋激烈的市场竞争,威海市商业银行全力打造“用户体验一流,创收创利一流”的“智慧数字银行”,紧扣“数据标准化,标准线上化,线上智慧化”的理念,充分运用数字化手段和技术,积极开展手机银行数字化营销项目,迭代升级智慧银行APP,提升线上产品的市场竞争力,助力零售业务高质量发展,为用户带来智能金融服务新体验。

威海市商业银行以数智化为驱动,通过升级智慧银行APP、建立完善的产品服务和用户运营体系、搭建互联网营销平台和精细化运营管理平台等,持续提升产品服务与用户需求的匹配度,力求为用户提供更智能、更有温度、更具个性化和更安全的智能金融产品体验,从而提高用户的满意度和忠诚度,推动手机银行的数字化营销目标实现。

智慧银行APP通过全新技术平台,使用全新平台、全新技术、全新表结构、全新代码重构电子银行技术体系,在夯实技术能力的基础上,将整体技术框架分为开发态、运行态和管理态,运用分布式技术以及服务化架构,使得应用系统性能提升,容错稳定性更高,日间的灰度发布更灵活,支撑全业务场景落地,为手机银行技术架构转型提供了新的数字化基础平台。

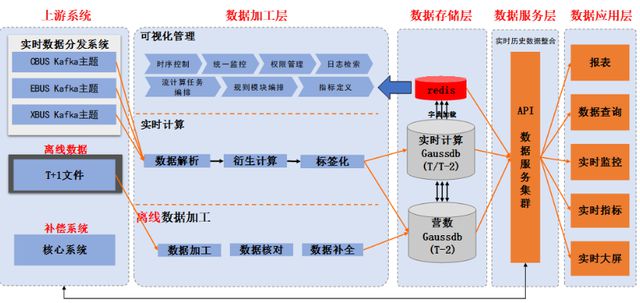

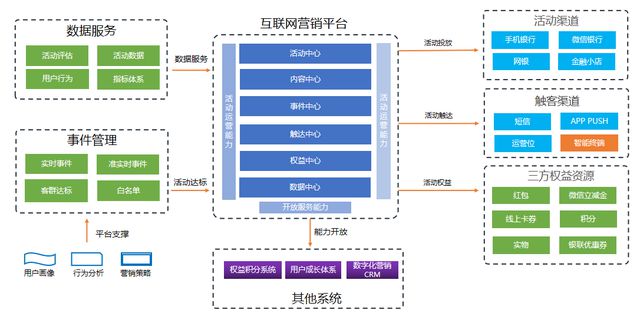

智慧银行APP运用实时流技术满足跨系统间的数据传输,建设了运用用户画像数据、实时交易数据、行为分析数据完成触达、权益、活动、任务、推荐、事件等综合能力的营销平台,能够从“用户活跃度、功能使用、产品销售、营销活动、风控管理、行为分析”等方面对手机银行运营情况进行全面的数据统计和数据分析。

智慧银行APP以“用户”为中心,以“数据+技术”为驱动,覆盖用户数据洞察、营销线索挖掘、活动权益管理、营销智能投放、营销效果分析、营销安全风控六大关键技术模块,通过汇聚多源数据,依托智能技术,社交化营销手段,全面实现更广域的数据采集、更精准的用户触达、更敏捷的营销闭环。

手机银行产品体验创新升级项目通过升级智慧银行APP、建立健全产品服务和用户运营体系、搭建互联网营销平台和精细化运营管理平台等,持续提升产品服务与用户需求的适配度,通过“平台+联动”、“服务+活动”、“产品+场景”等营销模式,持续扩大手机银行用户规模,提升用户活跃度,为用户带来智能金融产品新体验。

建立产品运营体系,形成数字化闭环方案,通过用户标签、用户画像、用户分层等模型,提高线.搭建精细化运营管理平台

开展运营制度与流程设计、运营团队组织架构及岗位职责规划、运营指标体系搭建等工作。

设计营销闭环管理流程和步骤、设计MAU目标分解、活动策略和实施路径,基于数据整合实现综合分析,为手机银行产品体验提供数据支撑。

通过技术创新和功能优化,为用户提供更智能、开放、安全、易用的线上金融服务,全方位提升用户产品体验,提升用户满意度和忠诚度。

以对技术接受度高,重视使用体验的18-60岁用户为重点年龄客群,通过线上线下活动、权益奖励机制等,持续提升产品体验。

项目主要成本为开发成本(人力、技术、工具)、运营成本(服务器、网络、数据存储)、营销费用(活动推广、广告)等。

(1)产品开发:界面设计和优化,新功能研发和集成(如智能客服-小神通等)。

威海市商业银行以打造“智慧数字银行”为愿景,充分放大手机银行平台作用,聚焦模式创新、产品创新,利用大数据和人工智能技术赋能手机银行,不断丰富金融场景,延伸服务触角,构建线上场景生态,全方位提升用户产品体验。

手机银行产品体验创新升级项目全力打造“业务场景地域化、形象打造品牌化、图文数据可视化、图标简单易识化、手势交互动效化、信息卡片组件化、用户旅程简约化、信息架构清晰化、内容易懂情感化、操作风险匹配化”的产品服务体系,全面升级用户体验。

一是开启智能化服务:智慧银行APP全面应用金融科技,将大数据、智能机器人、自然语言输入、语义识别、生物识别、OCR输入等技术充分融入到开户、登录、理财、支付、转账等核心业务中,打造智能客服、智能风控、智能语音、智能搜索、智能财富管理等“智慧+”服务,为用户提供数字化服务新体验。

二是提供个性化服务:借助金融科技精准赋能,持续优化手机银行登录速度、操作步骤、产品功能等,实现流程简洁化、操作便捷化、界面个性化、业务场景化,增强人机交互体验,为用户提供线上咨询、智能语音、个性推荐等数字管家服务。

三是强化实时化服务:通过视频银行远程线上服务和智能客服,提高智能外呼能力,突破网点地理位置限制,实时为用户提供智能化、便捷化的线)财富管理体验升级

一是打造产品聚合财富管理体系:建立存款、理财、贷款、信用卡、基金、保险、贵金属等完善的财富管理体系,实现“功能全面聚合、产品一应俱全”。

二是构建用户统一视图和洞察体系:为用户精准推荐优选产品、开云电竞网快速转账、线上贷款、生活服务等高频服务,方便用户一键触达金融需求。

三是构建开放共赢金融生态体系:建立“快e贷”“房e贷”“税e融”等贷款业务的线上快捷入口,引入第三方数据,扩展用户资源,构建开放共赢金融生态体系。

一是扩展APP功能场景:增设亲情圈、金融日历、财富总览、大字版手机银行、待办事项、网点服务等功能场景,增设儿童专区、代发专区、碳积分专区、活动专区等特色专区,满足用户个性化、特色化的金融服务需求。

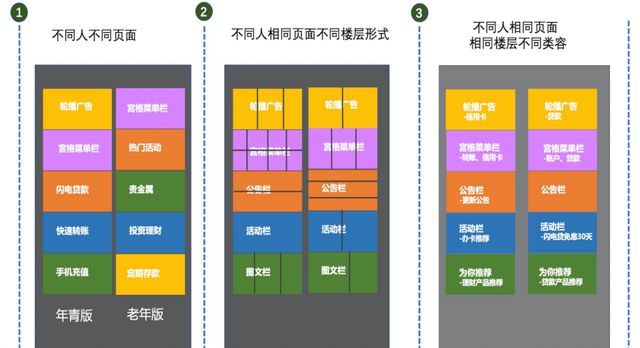

二是打造跨界融合生态圈:打造餐饮、观影、健康、购物、出行、商旅、社区、外卖、购物等多种生活、生态场景应用,上线云缴费和资讯服务,为用户提供“金融+生活”服务生态圈。三是满足差异化场景需求:根据用户行为、喜好等进行千人千面分析,为用户灵活显示功能菜单,根据客群属性进行精准营销。

手机银行产品体验创新升级项目以数智化转型为引擎,以提升用户体验为导向,建立“智慧+数字”用户运营和产品服务体系,数字化运营管理与创新能力持续提升,线上产品服务体系不断完善,以多元化场景开展精准营销,服务质效显著提升。

一是打造开放、融合用户体系:智慧银行APP以满足多渠道共享、打造超级APP为目标,整合手机银行、直销银行、微信银行、视频银行、商户管理、支付等多渠道场景,形成统一用户视图,扩大服务边界,降低使用门槛,实现用户体系的互联网化。

二是建立全流程用户画像体系:持续加强用户识别能力和用户数据采集能力,形成近700项用户标签,建立用户画像体系,加强对客群偏好、需求的挖掘能力,完善用户全景视图。

三是建设可持续发展用户成长体系:优化用户转化路径,以产品目标为出发点,通过产品吸引、活动激励、个性服务等引导用户向高价值、高活跃度用户成长。

一是建设精细化运营管理平台:通过平台开展精细化运营,从“用户活跃度、功能使用、产品销售、营销活动、风控管理、用户行为分析”等方面对手机银行运营情况进行全面的数据统计和分析。通过客群筛选、流程管理、活动投放等功能,实现用户运营、活动运营、产品运营、渠道运营、权益运营等。

二是设计精细化运营策略:以提升用户数量和MAU为目标,从活动方案、UI设计、渠道宣传、营销触达等方面设计精细化运营策略。同时,更新SDK、API、H5嵌入的接入标准和规范,开放账户、支付、理财、缴费等功能,进一步开放服务能力。

三是提高用户洞察能力:强化用户分层分群管理,借助数字化营销平台的标签圈群等功能对重点客群(如零售中高端客群、代发客群等)进行持续跟踪,针对性开展活动营销。

一是建设互联网营销平台:通过平台实现营销线索一键下发与营销任务线上管理,对营销策略执行情况及营销活动结果进行多维度统计和展示,为后续营销评价及策略优化提供数据支撑,实现智能营销闭环管理。

二是建立数字化产品营销体系:建立竞品分析、产品设计、产品迭代及产品埋点的产品营销体系,借助自动化营销引擎、用户标签画像等平台应用及技术,提高手机银行自动化营销获客能力。三是开展用户精准营销:通过用户标签、用户画像、用户分层等模型和行为埋点数据,智能分析用户行为、喜好,开展精准营销。如开展中高端客群营销等。同时,与企业微信联合打造私域流量平台,开展睡眠户等客群的活动营销。

手机银行产品体验创新升级项目通过大数据和人工智能技术赋能手机银行,为用户提供智能、开放、安全、易用的线上金融服务,打造数字化产品新体验。

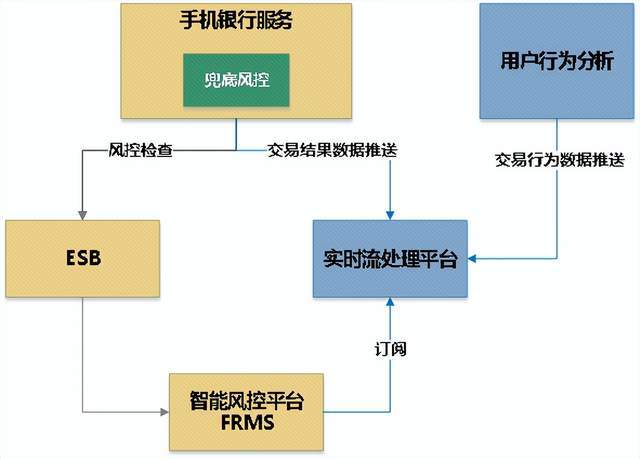

一是建设全流程数字风控体系:智慧银行APP将智能风控与线上业务深度融合,打造全流程反欺诈风险防控体系,手机银行登录、注册、开户、转账、密码重置等应用场景均已落地智能风控,针对监测到的用户异常交易,设定人脸识别等风控程序,有效保护用户账户和资金安全。

二是加强风险模型和数据管理:智慧银行APP深度整合内部组合数据与外部市场数据,对各类风险模型和数据统一收口管理,通过数据自动化采集提升信息采集效率、精细化智能分析工具提高风险识别的准确性,全面实现风控管理线上化和智能化,提升风控精细化水平。三是提高风险预警水平:通过业务监测与风险预警系统,实现自动化、实时化用户异常行为预警,支持对预警用户进行系统控制,风险预警的准确性和时效性显著提升。

一是通过数据分析开展场景营销:智慧银行APP通过整合用户标签、用户画像、用户分层等模型数据,实现用户活跃、留存、行为等数据的综合分析,提高场景营销和活动运营能力。

二是通过数据分析实现个性化服务:对用户(如月活、注册、注销)、产品(如销售情况)、交易(如业务量情况)、风险(如业务报错、阻断情况)、行为等重要事项进行实时查询、监控、统计和分析,构建交易实时大屏,实现产品智能推荐和用户“千人千面”。

三是通过数据分析深挖用户价值:对用户数据进行深入分析,挖掘用户价值,基于客群特征选定营销渠道、活动方式及专属权益,开展针对性营销。

一是运用人工智能和机器学习技术:运用多种人机交互模式,强化自然语言处理技术能力,开发智能语音、智能客服、智能搜索功能,用户口述即可办理转账、存款、理财、信用卡等业务。同时,通过机器学习与知识图谱等技术,建立手机银行全流程反欺诈风控体系。

二是应用人脸、图像、声音及指纹等模式识别技术:广泛应用人脸、图像、声音及指纹等识别模式,核验手机银行用户身份,用户可选择指纹、人脸等进行登录、支付等操作。同时,针对高风险用户、高风险交易,在登录或转账环节应用人脸识别等进行增强验证。

三是通过云计算等技术进行数据资源整合:运用云计算等技术,进行数据信息的高效聚合与资源共享,通过整合产品、用户信息、网点服务等资源,形成多维度数据标签,开展用户精准画像,了解用户需求和用户偏好,进行智能推荐和精准营销,为用户打造数字化金融服务体验。

二期:2022.4-2022.10,建立健全产品服务和用户运营体系、搭建互联网营销平台和精细化运营管理平台。

三期:2022.11-至今,持续迭代升级,丰富生活场景应用,打造数智化服务新体验。

推广应用:威海市商业银行以用户为中心, 以“数据+技术”为驱动,建设手机银行互联网营销平台,提供合伙人、 金融小店社交化营销手段以及以养成类游戏为代表的用户成长体系,通过业务诊断、方案策划、权益管理、智能投放、效果分析等,精准实现用户触达。截至 2024 年 5月末,智慧银行APP开展活动近200个,参与人数近80万人。

1.线上渠道推广:加强客群分类、分层管理,丰富精细化运营策略,通过智慧银行APP、官方网站、社交媒体、App Store、微信银行、短信通知等渠道开展营销触达,提升用户活跃度和产品满意度。

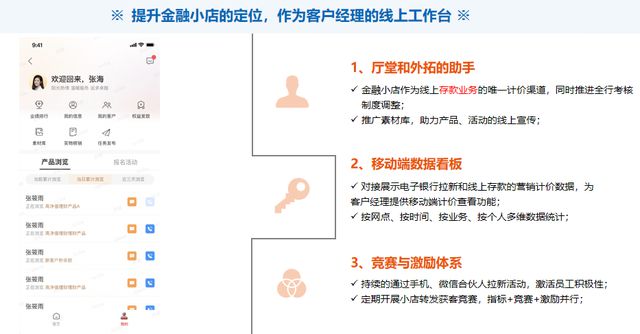

2.线下渠道推广:一是开展合伙人裂变营销,达到成本低、受众广、见效快的市场营销成效;二是开展金融小店营销,员工以线上营业厅的形式“组装”销售基金、理财、贷款等产品,为用户提供专属金融服务;三是通过网点、合作商户等线下渠道进行营销推广,实现精准、批量获客。

一是“平台+联动”,加强平台营销和公私联动,引入第三方数据,扩展用户资源,实现精准、批量获客。同时,线下业务线上化营销,实现存量用户转化。

二是“服务+活动”,充分利用合伙人计划、新客有礼、存量用户激活、养成类游戏等平台活动和零售资产提升类活动,以活促客。

三是“产品+场景”,通过小当家专区、存款、理财等吸引目标客群,抓住用户需求旺盛的转账支付、财富总览等功能,结合资讯、云缴费等生活场景,提高用户粘性。

威海市商业银行智慧银行APP以优质的产品体验、丰富的产品功能、开放的场景服务、便捷的操作流程得到了用户的普遍认可。在项目推广和运营过程中,持续收集用户反馈和市场信息,定期进行功能优化,满足用户需求,保持市场竞争力。

智慧银行APP系统运行情况良好,持续迭代升级,丰富生活场景应用,延伸服务触角,提效服务供给,打造数字化产品服务新体验。

1.手机银行用户规模高速增长截至2024年9月末,威海市商业银行手机银行当年新增手机银行注册用户50余万户,累计用户370余万户,实现了用户规模快速增长。

2023年,威海市商业银行手机银行交易金额达到2390.22亿元,实现交易规模快速增长。理财交易替代率和基金交易替代率均保持在100%。

截至2024年9月末,威海市商业银行手机银行用户规模和年度增量在山东省城商行联盟成员行中排名第一,市场占有率持续提升。

(7)荣获第四届中小金融机构数智化转型优秀案例评选“营销创新优秀案例奖”。

手机银行服务质效和产品体验创新升级,能够提升银行“无接触”线上服务能力,拓宽银行获客渠道,以科技创新驱动手机银行新生态,提高用户满意度和忠诚度。同时,放大手机银行平台作用,能够有效提升银行智能化风控能力,降低人力资源、网点建设、风险管理等业务成本,保障银行的稳健经营和高质量发展,为用户、员工、股东、合作伙伴等创造多元化社会价值。该案例提供了手机银行科技创新发展新思路,具有很高的复制推广价值。1.智慧服务,打造数字化用户体验新生态。

持续升级手机银行功能,依托智慧APP模式,对用户行为、喜好等进行智能分析,实现精准用户画像、精准服务匹配,更好地满足用户特色化金融服务需求,切实提升用户服务体验。

通过数字化运营管理平台和营销平台,对用户进行标签分类及用户画像,为用户提供智能化营销方案,进一步提升精细化运营水平,提高用户综合价值贡献。同时,创新营销方式和手段,为员工拓宽营销渠道,提升营销成功率和用户转化率。

智能风控与手机银行业务深度融合,打造全流程反欺诈风控体系,有效保护用户账户和资金安全。

威海市商业银行通过数智融合开展手机银行服务质效和产品体验创新升级,手机银行用户规模高速增长、MAU和资金沉淀持续提升,电子渠道替代率保持100%,FTP利润实现新突破。

更多金融科技案例和金融数据智能优秀解决方案,请在数字金融创新知识服务平台-金科创新社案例库、选型库查看。